|

BÜLTENİMİZE ABONE OLUN |

Döviz kurunda yaşanan dalgalanmalar, alım ve satım işlemlerine taraf olanlar üzerinde lehe ve aleyhe sonuçlar doğurabilmektedir. Döviz üzerinden yapılan ticari işlemlerde anlaşılan döviz miktarında herhangi bir değişiklik olmamasına rağmen kur değişikliği nedeniyle Türk Lirası karşılığında farklı ödeme rakamları doğabilmektedir. Oluşan bu kur farklarının KDV'ye tabi olup olmadığı vergi mükellefleri ile vergi idaresi arasında tartışılan ve uzlaşılamayan konulardan birisi olmuştur. Yargıya taşınan bir çok olay ve işlem de olmuştur. Son olarak 18.01.2019 tarih ve 30659 sayılı Resmi Gazetede yayımlanarak yürürlüğe giren 7161 sayılı Kanun ile kur farklarının da KDV matrahına dahil olduğu, Kanunun 24’ üncü maddesinde yapılan değişiklikle hüküm altına alınmıştır.

Bu yazımızda ise vergilendirmenin temel ilkeleri çerçevesinde yapılan düzenlemenin yerinde olduğu, söz konusu tartışmalara ve belirsizliğe son verildiği gibi konular üzerinde durulmayacak olup, kur farklarının vergi mükellefleri tarafından nezaman fatura edilmesi ve muhasebeleştirilmesi gerektiği, fatura ile muhasebe kayıtları arasındaki farklılık üzerinde durulacaktır.

Avans, ileride tahakkuk edecek, doğacak bir borcun önceden peşin ödenen kısmı olarak tanımlanabilir. Bu yapılan tanımdan da anlaşılacağı üzere verilen avanslar bir nevi alacak hükmündedir.

213 sayılı Vergi Usul Kanunun’ unun 280’ inci maddesinde yer aldığı üzere “Yabancı paralar borsa rayici ile değerlenir. Borsa rayicinin takarrüründe muvazaa olduğu anlaşılırsa bu rayiç yerine alış bedeli esas alınır.

Yabancı paranın borsada rayici yoksa, değerlemeye uygulanacak kur Maliye Bakanlığınca tesbit olunur.

Bu madde hükmü yabancı para ile olan senetli veya senetsiz alacaklar ve borçlar hakkında da caridir. Bunlardan vadesi gelmemiş senede bağlı alacak ve borçlar, bu Kanunun 281 ve 285 inci maddeleri uyarınca değerleme günü kıymetine irca edilebilir. Ancak senette faiz oranının yazılı olmadığı durumlarda değerleme gününde geçerli olan Londra Bankalar Arası Faiz Oranı (LİBOR) esas alınır.” şeklinde düzenlemeye yer verilmiştir.

Buna göre, döviz cinsinden verilen, alınan avanslar, döviz cinsinden alacak hükmünde olduğundan, dönem sonlarında Vergi Usul Kanununun hükümlerine göre değerlemeye tabi tutulması, değerleme sonucu oluşan kur farklarının ise 193 sayılı Gelir Vergisi Kanun’ u ve 5520 sayılı Kurumlar Vergisi Kanun’ una göre kazancın tespitinde dikkate alınması gerekmektedir. Benzer görüşe T.C. Gelir İdaresi Başkanlığı, Büyük Mükellefler Vergi Dairesi Başkanlığı tarafından verilen 24.07.2014 tarih ve 64597866-105[280-2014]-122 sayılı özelgede de yer verilmiştir. Benzer şekilde döviz cinsinden verilen/alınan avansların 213 sayılı Vergi Usul Kanun’ unun 280’ inci maddesi kapsamında değerlemeye tabi tutulması gerektiği yönünde bir çok yargı kararı bulunmaktadır. Danıştay 3. Dairesinin, 03.10.2002 tarih ve E.2001/01762 – K. 2002/03064 sayılı kararı: Danıştay 3. Dairesinin 31.10.2000 tarih ve E.1999/03044 – K. 2000/03464 sayılı kararı, Danıştay 3. Dairesinin 25.02.1999 tarih ve E.1997/2370 - K.1999/692 sayılı kararları bu yöndedir.

213 sayılı Vergi Usul Kanunu uyarınca dönem sonunda yapılan değerleme sonucu oluşan kur farkları üzerinden KDV hesaplanmayacaktır. 3065 sayılı Katma Değer Vergisi Kanun’ unun 10’ uncu maddesinde yer aldığı üzere KDV açısından vergiyi doğuran olay mal teslimi ve hizmet ifası hallerinde, malın teslimi veya hizmetin yapılması; Malın tesliminden veya hizmetin yapılmasından önce fatura veya benzeri belgeler verilmesi hallerinde, bu belgelerde gösterilen miktarla sınırlı olmak üzere fatura veya benzeri belgelerin düzenlenmesi anında meydana gelmektedir.

Bu nedenle bir vergilendirme dönemi içerisinde avansa konu işlemin tamamlanması yani emtiya teslimi/ hizmet ifasının gerçekleşmesi halinde 213 sayılı Vergi Usul Kanunun 262’ inci maddesinde yer alan maliyet bedeli esası gereği maliyet olarak kayıtlara alınması gerekmektedir. Ancak avans işleminin yapıldığı dönem/yıl ile tesliminin gerçekleştiği dönem/yıl farklı ise cari yıl içerisinde değerleme yapılaması ve değerleme sonucu oluşan kur farklarının muhasebeleştirilmesi, duruma göre gider/gelir hesaplarına alınması gerekmektedir.

Örnek: 1) (A) Şirketi 09.10.2018 tarihinde (B) Şirketine 10.000 adet ürün siparişi vermiştir. Bu ürünler için 1.000 $ avans ödemesinde bulunmuştur. (09.10.2018 tarihinde 1 $= 4,1516 TL, 1 adet ürün fiyatının 0,50 $ + KDV olduğu varsayılmıştır.)

--------------------------------------------09.10.2018------------------------------------------------------

159 Verilen Sipariş Avansları 4.151,60 TL

102 Bankalar 4.151,60 TL

Fatura Düzenlenmeyecektir.

---------------------------------------------------,------------------------------------------------------------

2) Ürünlerden 200 adedi 10.11.2018 tarihinde teslim edilmiştir. 100 $ + %8 KDV tutarında fatura düzenlenmiştir. (10.11.2018 tarihinde 1 $= 4,3516 TL olduğu varsayılmıştır.)

------------------------------------------------10.11.2018---------------------------------------------------

153 Ticari Mallar 435,16 TL

191 İndirilecek KDV 34,81 TL

159 Verilen Sipariş Avansları 448,37 TL

646 Kambiyo Karları 21,60 TL

*Kur Farkı Tutarı= 108$* 0,20 (4,3516-4,1516)= 21,60 TL

100$ + 8$ KDV Tutarında Fatura Düzenlenmesi Gerekmektedir.

---------------------------------------------------,------------------------------------------------------------

3) Ürünlerin 9.800 adedi 09.01.2019 tarihinde teslim edilmiş ve avans tutarı mahsup edildikten sonra kalan tutar satıcıya ödenmiş ve satıcı tarafından fatura düzenlenmiştir. (31.12.2018 tarihinde 1$= 5,4609 TL, 09.01.2019 tarihinde 5,9264 TL olduğu varsayılmıştır.)

--------------------------------------------31.12.2018------------------------------------------------------

159 Verilen Sipariş Avansları 1.167,90 TL

646 Kambiyo Karları 1.167,90 TL

Fatura Düzenlenmeyecektir.

*Kur Farkı Tutarı= (1.000$-108$=) 892$* 1,3093 (5,4609-4,1516)= 1.167,90 TL

------------------------------------------------09.01.2019---------------------------------------------------

153 Ticari Mallar 29.039,36 TL

191 İndirilecek KDV 2.323,15 TL

102 Bankalar 26.076,16 TL

159 Verilen Sipariş Avansları 4.871,12 TL

646 Kambiyo Karları 415,23 TL

*Kur Farkı Tutarı= 892$* 0,4655 (5,9264 - 5,4609)= 415,23 TL

4.900$ +292 $ KDV Tutarında Fatura Düzenlenmesi Gerekmektedir.

---------------------------------------------------,------------------------------------------------------------

Yapılan açıklamalardan anlaşılacağı üzere avans olarak verilen/alınan tutarlar nedeniyle değerleme dönemlerinde yani geçici vergi dönemlerinde ve yıl sonunda fatura düzenlenmemesi gerektiği, yapılan değerleme sonucunda oluşan rakamlar üzerinden de KDV hesaplanmayacağı anlaşılmaktadır.

Bedelin döviz cinsinden veya dövize endekslenerek ifade edildiği alım satım işlemlerinde, bedelin kısmen veya tamamen vergiyi doğuran olayın vuku bulduğu tarihten sonra ödenmesi halinde, satıcı lehine ortaya çıkan kur farkı esas itibarıyla vade farkı mahiyetinde olduğundan, matrahın bir unsuru olarak vergilendirilmesi gerekmektedir. Benzer şekilde 18.01.2019 tarih ve 30659 sayılı Resmi Gazetede yayımlanarak yürürlüğe giren 7161 sayılı Kanun ile 3065 sayılı Katma Değer Vergisi Kanunun 24’ üncü maddesinde yapılan değişiklikle ve konu hakkında 25 seri nolu Katma Değer Vergisi Genel Uygulama Tebliğinde düzenlemelere yer verilmiştir.

213 sayılı Vergi Usul Kanunu’nun değerlemeye ilişkin hükümleri, geçici vergiye esas kazanç tespitinde de geçerlidir. 5520 sayılı Kurumlar Vergisi Kanununun 32’ nci maddesinin ikinci fıkrasında yer aldığı üzere kurumlar vergisi mükelleflerince cari vergilendirme döneminin kurumlar vergisine mahsup edilmek üzere Gelir Vergisi Kanununda belirtilen esaslara göre ve cari dönemin kurumlar vergisi oranında geçici vergi ödeneceği hükme bağlanmıştır. Konuya ilişkin olarak yayımlanan 217 Seri Nolu Gelir Vergisi Genel Tebliğinde de yer aldığı üzere, geçici vergiye esas kazançların tespitinde, Vergi Usul Kanununun değerlemeye ilişkin hükümlerinin dikkate alınması gerekmektedir. Buna göre değerleme işlemlerinin geçici vergi döneminin kapandığı tarih itibariyle yapılması gerekmektedir.

Tüm bunların yanında,ödenen kur farkları nedeniyle satıcılar tarafından ödeme/tahsilat tarihi esas alınmak suretiyle fatura düzenlenmesi gerekmektedir. Ödemenin henüz yapılmadığı işlemlerin geçici vergi dönemlerinde ve dönem sonlarında 213 sayılı Vergi Usul Kanun’ unun 280’ inci maddesi kapsamında değerlemeye tabi tutulması nedeniyle hesaplanan kur farkları 193 sayılı Gelir Vergisi Kanun’ una ve 5520 sayılı Kurumlar Vergisi Kanun’ una göre kazancın tespitinde dikkate alınmasına rağmen hesaplanan söz konusu kur farkları üzerinden KDV hesaplanmayacağı önceki bölümlerde değinilmiştir.

Katma Değer Vergisi Genel Uygulama Tebliğinde de yer verildiği üzere, bedelin tahsil edildiği tarihte ortaya çıkan kur farkı nedeniyle satıcı tarafından fatura düzenlenmesi ve faturada gösterilen kur farkı üzerinden de teslim veya hizmetin yapıldığı tarihte geçerli olan oran üzerinden KDV hesaplanması gerekmektedir. Ancak işlemin yapıldığı tarih ile bedelin tahsil edildiği dönemler arasındaki zaman aralığında değerleme dönemleri itibariyle hesaplanan ve muhasebe kayıtlarına alınan kur farkı ile faturada yer verilen kur farkı arasında uyumsuzluk doğabilmektedir. Bu durumun vergi mükelleflerinde kafa karışıklığına ve hatalı işlemlere neden olabileceği düşünülmektedir.

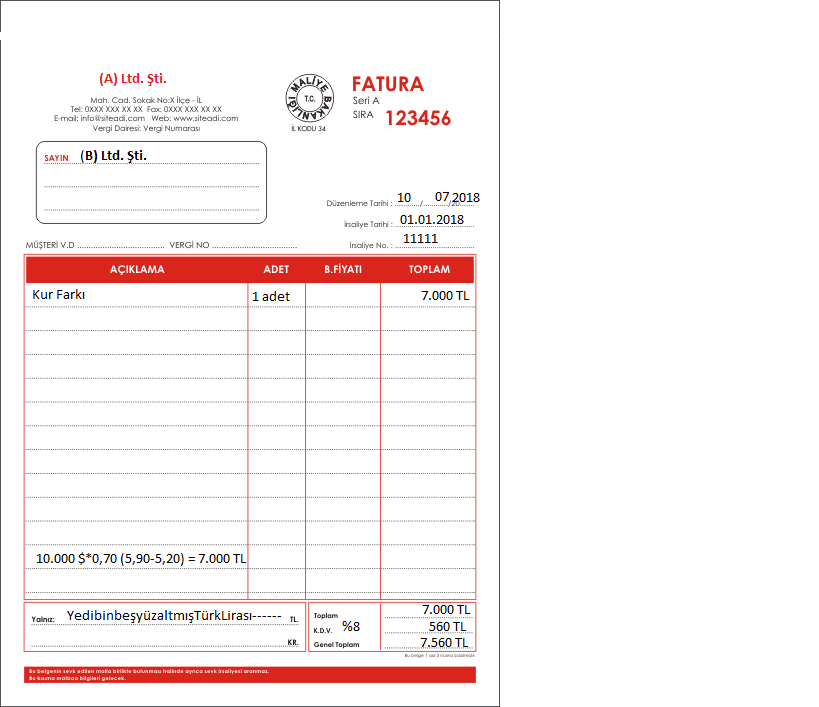

Örnek: (A) Ltd. Şti. (X) malını 01.01.2018 tarihinde (B) Ltd. Şti.’ ne 10.000 $ karşılığında satmıştır. Satışa ilişkin ödeme 10.07.2018 tarihinde yapılmıştır. (01.01.2018 tarihinde (X) malının KDV oranı %8; 1$= 5,20 TL, 31.03.2018 tarihinde (X) malı KDV oranı %8; 1$= 5,40 TL, 30.06.2018 tarihinde ise (X) malı KDV oranı %18 1$= 5,00 TL, 10.07.2018 tarihinde ise (X) malı KDV oranı %18; 1$= 5,90 TL olduğu varsayılmıştır.)

---------------------------------------------------01.01.2018-----------------------------------------------

120 Alıcılar 56.160 TL

600 Yurtiçi Satışlar 52.000 TL

391 Hesaplanan KDV 4.160 TL

Fatura Muhasebe Kaydı

Tutar= 10.000$*5,20=52.000 TL

KDV= 800$*5,20= 4.160 TL

--------------------------------------------------31.03.2018-------------------------------------------------

120 Alıcılar 2.160 TL

646 Kambiyo Karları 2.160 TL

Kur Farkı Muhasebe Kaydı

Tutar= (10.000$*5,40=54.000 TL)- 52.000 TL= 2.000 TL

KDV= (800$*5,40= 4.320 TL) - 4.160 TL= 160 TL

Toplam= 10.800*5,40=58.320 TL-56.160 TL=2.160 TL

Fatura Düzenlenmeyecektir.

-------------------------------------------------30.06.2018--------------------------------------------------

656 Kambiyo Zararları 4.320 TL

120 Alıcılar 4.320 TL

Kur Farkı Muhasebe Kaydı

Tutar= (10.000$*5,00=50.000 TL)- (52.000 TL+ 2.000 TL)= -4.000 TL

KDV= (800$*5,00= 4.000 TL) -( 4.160 TL+160 TL)= -320 TL

Toplam= 10.800*5,00=54.000 TL-58.320 TL=-4.320 TL

Fatura Düzenlenmeyecektir.

--------------------------------------------10.07.2018-----------------------------------------------------

120 Alıcılar 9.720 TL

646 Kambiyo Karları 9.160 TL

391 Hesaplanan KDV 560 TL

Kur Farkı Muhasebe Kaydı

Tutar= (10.000$*5,90=59.000 TL)- (52.000 TL+ 2.000TL-4.000 TL)= 9.000 TL

KDV= (800$*5,90= 4.720 TL) -( 4.160 TL+160TL-320 TL)= 720 TL

Toplam= 10.800*5,90=63.720 TL-56.160 TL+2.160 TL-4.320 TL= 9.720 TL

Kur Farkı Faturası= Tutar (10.000$*5,90=59.000 TL ) – (10.000$*5,20= 52.000 TL = 7.000 TL

KDV (800*5,90=4.720 TL) - (800*5,20=4.160 TL)= 560

Toplam Fatura Tutarı= 7.560 TL

--------------------------------------------10.07.2018-------------------------------------------------------

102 Bankalar 63.720 TL

120 Alıcılar 63.720 TL

------------------------------------------------,---------------------------------------------------------------

Yapılan işlemleri canlandırabilmek adına defteri kebir kaydı ve fatura örneğine aşağıda yer verilmeye çalışılmıştır.

|

120 ALICILAR |

||

|

01.01.2018 56.160 TL |

4.320 TL 30.06.2018 |

|

|

31.03.2018 2.160 TL |

63.720 TL 10.07.2018 |

|

|

10.07.2018 9.720 TL |

||

|

68.040 TL |

68.040 TL |

|

|

|

|

|

|

646/656 KAMBİYO KARLARI/ZARARLARI |

||

|

30.06.2018 4.320 TL |

2.160 TL 31.03.2018 |

|

|

9.160 TL 10.07.2018 |

||

|

|

|

|

|

|

|

|

Kur Farkı= 10.000*0,70 (5,90-5,20)= 7.000 TL |

||

Örnek: Yukarıdaki örnekte yer alan verilerin aynı kalmakla birlikte 30.06.2018 tarihinde 1$= 5,60 TL olduğu varsayımında yapılması gereken muhasebe kayıtlarına aşağıda yer verilmeye çalışılmıştır.

---------------------------------------------------01.01.2018-----------------------------------------------

120 Alıcılar 56.160 TL

600 Yurtiçi Satışlar 52.000 TL

391 Hesaplanan KDV 4.160 TL

Fatura Muhasebe Kaydı

Tutar= 10.000$*5,20=52.000 TL

KDV= 800$*5,20= 4.160 TL

--------------------------------------------------31.03.2018-------------------------------------------------

120 Alıcılar 2.160 TL

646 Kambiyo Karları 2.160 TL

Kur Farkı Muhasebe Kaydı

Tutar= (10.000$*5,40=54.000 TL)- 52.000 TL= 2.000 TL

KDV= (800$*5,40= 4.320 TL) - 4.160 TL= 160 TL

Toplam= 10.800*5,40=58.320 TL-56.160 TL=2.160 TL

Fatura Düzenlenmeyecektir.

-------------------------------------------------30.06.2018--------------------------------------------------

120 Alıcılar 2.160 TL

646 Kambiyo Karları 2.160 TL

Kur Farkı Muhasebe Kaydı

Tutar= (10.000$*5,60=56.000 TL)- (52.000 TL+ 2.000 TL)= 2.000 TL

KDV= (800$*5,60= 4.480 TL) - ( 4.160 TL+160 TL)= 160 TL

Toplam= 10.800*5,60=60.480 TL-58.320 TL= 2.160 TL

Fatura Düzenlenmeyecektir.

--------------------------------------------10.07.2018-----------------------------------------------------

120 Alıcılar 3.240 TL

646 Kambiyo Karları 2.680 TL

391 Hesaplanan KDV 560 TL

Kur Farkı Muhasebe Kaydı

Tutar= (10.000$*5,90=59.000 TL)- (52.000 TL+ 2.000TL+ 2.000 TL)= 3.000 TL

KDV= (800$*5,90= 4.720 TL) -( 4.160 TL+160TL+ 160 TL)= 240 TL

Toplam= (10.800*5,90=63.720 TL)-(56.160 TL+2.160 TL+ 2.160 TL)= 3.240 TL

Kur Farkı Faturası= Tutar (10.000$*5,90=59.000 TL ) – (10.000$*5,20= 52.000 TL = 7.000 TL

KDV (800*5,90=4.720 TL) - (800*5,20=4.160 TL)= 560

Toplam Fatura Tutarı= 7.560 TL

--------------------------------------------10.07.2018-------------------------------------------------------

102 Bankalar 63.720 TL

120 Alıcılar 63.720 TL

------------------------------------------------,---------------------------------------------------------------

Yapılan işlemleri canlandırabilmek adına defteri kebir kayıt örneğine aşağıda yer verilmeye çalışılmıştır.

|

120 ALICILAR |

||

|

01.01.2018 56.160 TL |

||

|

31.03.2018 2.160 TL 30.06.2018 2.160 TL |

63.720 TL 10.07.2018 |

|

|

10.07.2018 3.240 TL |

||

|

63.720 TL |

||

|

|

|

|

|

646 KAMBİYO KARLARI |

||

|

2.160 TL 31.03.2018 2.160 TL 30.06.2018 |

||

|

2.680 TL 10.07.2018 |

||

|

|

|

|

|

|

|

|

Kur Farkı= 10.000*0,70 (5,90-5,20)= 7.000 TL |

||

Yukarıda yer alan bilgilerden anlaşılacağı üzere ödeme yapıldığı tarihte fatura düzenlenmesi ve işlem tarihi ile ödeme tarihi arasında hesaplanan kur farkı üzerinden iç yüzde oranı uygulanmak suretiyle KDV hesaplanması gerekmektedir. Ancak faturada yer alan kur farkı tutarı ile fatura tarihinde yapılan muhasebe kaydı üzerinden hesaplanan kur farkı bir birinden farklı olabilmektedir.

Ayrıca ödeme yapıldığı tarihte satışa konu emtianın KDV oranı %8 den %18’ e çıkmıştır. Ancak Katma Değer Vergisi Genel Uygulama Tebliğinde de belirtildiği üzere teslim veya hizmetin yapıldığı tarihte bu işlemler için geçerli olan KDV oranınınuygulanması gerekmektedir. Yani KDV oranının %8 olarak dikkate alınmak suretiyle KDV hesaplanması gerekmektedir.

YMM Yusuf AKDAĞ

|

|||

Yazdır Yazdır

|

| Para Birimi | Döviz Alış | Döviz Satış | Efektif Alış | Efektif Satış |

| USD | 43.8000 | 43.8789 | 43.7693 | 43.9447 |

| EUR | 51.7008 | 51.7939 | 51.6646 | 51.8716 |

| GBP | 58.9430 | 59.2503 | 58.9018 | 59.3392 |

|

Online | : | 78 |

|

Bugün | : | 882 |

|

Bu Ay | : | 882 |

|

Bu Yıl | : | 307.074 |

|

Toplam | : | 42.420.128 |